1 minute

До газифікації енергетики через нафтовий обвал

Ринок СПГ після нафтового обвалу та коронавірусної пандемії

Російські вибрики в форматі ОПЕК+ у Відні 6 березня, «американські гірки» з нафтою 20 квітня вразили увесь світ. Ціна на нафту стала від’ємною. Здавалося, що нічого подібного не може бути в принципі. Але трапилося. На відміну від нафтового ринку, на газовому усе виглядає доволі спокійно, хоча ціни також динамічно рухаються вниз. Але цей спокій дуже відносний. Газові пристрасті ще попереду… Яким буде газовий ринок після проходження через нинішню кризу?

ДЖЕРЕЛО: УКРІНФОРМ

«ЗОЛОТА ЕРА ГАЗУ»

У 2010 році Міжнародне Енергетичне Агентство, представляючи прогноз до 2035 року, проголосило настання «золотої ери газу». Головний економіст МЕА Фатіх Біроль заявив тоді, що ціни на газ падатимуть через надлишок пропозиції, принаймні, в період до 2020 року. Як бачимо, цей прогноз збувся, на відміну від прогнозу керівника «Газпрому» Олексія Міллера, який як мантру повторював, що «ера дешевого газу» закінчилася. Хоча на початку десятиліття нафтові та газові ціни йшли вгору, але північно-американська сланцева революція зробила свою справу. Звісно, що МЕА не могло спрогнозувати нинішню пандемію і її наслідки.

Глобальний економічний спад, спричинений COVID-19 та нафтовий обвал через бажання Росії знищити сланцевий видобуток у США матимуть своїм наслідком зміну міксу використання первинних енергоресурсів. Глобальна енергетика вже не буде такою, як була. Нафтова ера, як і вугільна завершуються не тому, що бракує нафти та вугілля. Просто потрібні інші енергоресурси на новому витку технологічного розвитку та в контексті подолання екологічних викликів і кліматичних змін. Паризька кліматична угода 2015 року та масштабна програма «Green Deal» Європейського Союзу 2019-го лишаються актуальними. Хоча проблеми охорони здоров’я стануть пріоритетом №1 для національних урядів, проте це не означає, що екологічна та кліматична тематика відійдуть на задній план уваги.

Зараз спрацьовує підхід «так далі жити не можна», тобто спалювати викопні енергоресурси й викидати в довкілля СО2, тому потрібно негайно переходити на ВДЕ. Потужний імпульс цьому додає підсвідоме суспільне відчуття, що пандемія – це помста природи людству за спаплюжене довкілля. З іншого боку, перехід на дармову енергію сонця та вітру все ще доволі вартісний й збіднілому людству стане ще більш не по кишені. Вже зараз не до кінця опрацьована Green Deal ЄС зазнає атак з боку низки урядів країн-членів. Ну а тут дешеві вуглеводні – як же ними не скористатись на переході до світлого і зеленого енергетичного майбуття, але трохи згодом. Тобто маємо точку біфуркації, але водночас, не слід сподіватися, що все миттєво зміниться.

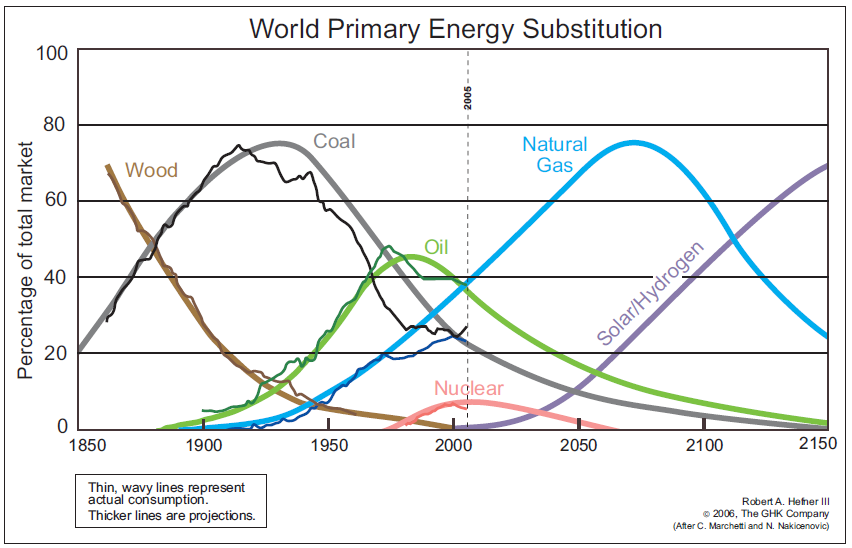

Увага енергоіндустрії і до нафтового обвалу була значною мірою зосереджена на природному газі, як найбільш чистому викопному паливі, що дає найменшу емісію СО2 порівняно з використанням вугілля чи нафтопродуктів. На діаграмі нижче (див. рис. 1), Роберт Гефнер ІІІ ще у 2006-му на основі обробки статистичних даних, показав зростаючу динаміку збільшення питомої частки природного газу у глобальному енергетичному міксі.

Отже, за природним газом велике майбутнє на найближчі десятиліття, особливо, якщо, зрештою, з’явиться комерційно ефективна технологія отримання гідрогену з метану. Його дефіциту, як і дефіциту нафти немає.

Важливо, що бурхливий розвиток отримало виробництво скрапленого природного газу (СПГ) та торгівля ним. І це невипадково. СПГ присутній на газовому ринку ще з 60-х років минулого століття. Але його бум розпочався в десятилітті, що минає. Багато в чому завдяки освоєнню колосальних покладів нетрадиційного газу в Північній Америці та Австралії. Майбутнє газу не буде безпроблемним, але його використання, на наш погляд, має перспективу, попри усі економічні негаразди. Можна сказати, що поява СПГ з Австралії на глобальному ринку з одночасним зростанням його експорту зі США має і матиме неабиякий довгостроковий вплив на глобальну енергетику в цілому.

Величезною перевагою СПГ є те, що, на відміну від трубопровідного газу, він може доставлятися більш широко, що робить його глобальним біржовим товаром, аналогічним нафті чи вугіллю. Ця властивість значно обмежує можливість використання газу як знаряддя маніпуляцій, економічного та політичного тиску, що було характерно для путінської політики в Європі, де Росія зробила газові постачання своєю зброєю. Особливо, це було притаманно для постачань «Газпрому» до країн Центрально-Східної Європи. Достатньо згадати масштабні газові кризи 2006 р. та 2009 р., спровоковані Москвою, що були спрямовані не тільки проти України, але й проти ЄС у цілому. До речі, використання Росією газу як зброї, прискорило розвиток ринку СПГ.

ГЛОБАЛЬНА СИЛА СПГ

Безпрецедентний і різкий обвал нафтових цін 9 березня та його продовження у квітні має потужний вплив на усі сировинні ринки, хоча й різною мірою. Становище ускладнюється обмеженням економічної активності у зв’язку з пандемією коронавірусу, що додатково підхльостує падіння цін на газ. Виробництво СПГ у світі зростало донедавна стрімкими темпами. На додаток до Катару, Австралія та США стають впливовими гравцями на світовому газовому ринку. СПГ, який ще десяток років тому був таким собі компенсатором потреб пікового споживання на ізольованих ринках, став чинником їх інтеграції, безпеки поставок газу і виникнення глобального ринку газу. Завдяки СПГ три найбільших газових ринки — азійський, європейський та американський перетворилися на три сегменти глобального газового ринку.

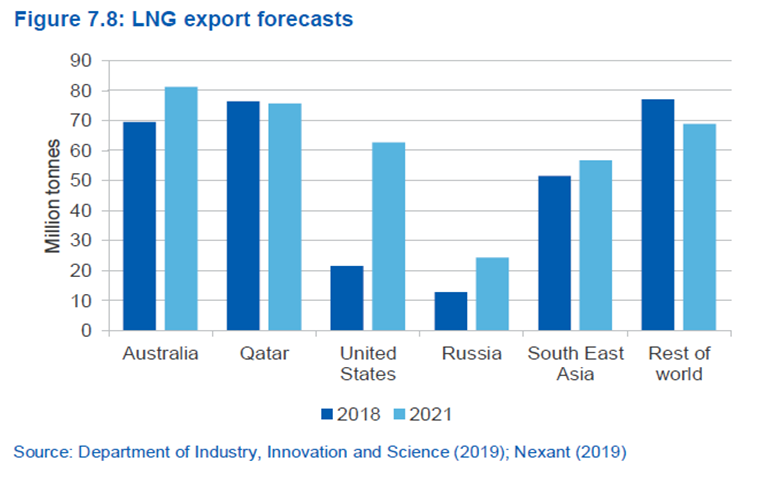

На 20-ті роки було заплановано і поки що лишається в силі будівництво нових потужностей з виробництва СПГ у різних країнах світу. У США в 2018-21 роках вводяться потужності з виробництва понад 81 млн тонн (106 млрд куб. м) скрапленого газу. Очікувалося, що розвиток виробничої інфраструктури вже до 2021 року зробить США третьою країною в світі по обсягах експорту СПГ слідом за Австралією і Катаром (див. рис. 2). Зараз ситуація не виглядає настільки певною, проте, навряд чи ціновий обвал поставить хрест на цих планах, швидше, матиме місце певне відтермінування до часу зміни кон’юнктури ринку. Певні проєкти будуть заморожені.

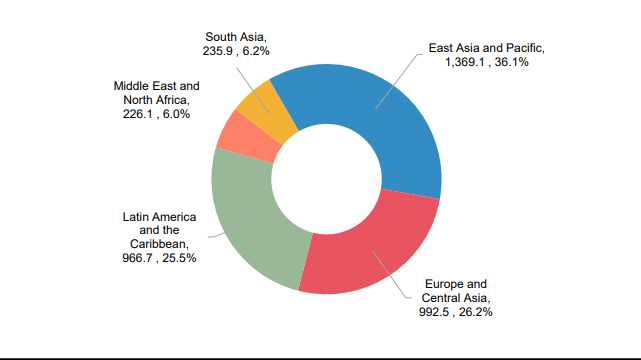

Загалом, за даними Міністерства енергетики США (див. рис. 3), з 2016-го, коли розпочався експорт СПГ і по 2019 рік, було експортовано близько 107,3 млрд м3 газу. Причому майже 28 млрд м³ (26%) потрапило до Європи. В 2019 році обсяг експорту дорівнював 51,4 млрд м³. Середньозважена ціна цих поставок становила $4.99 за 1 млн британських теплових одиниць або близько $175 за 1000 м³.

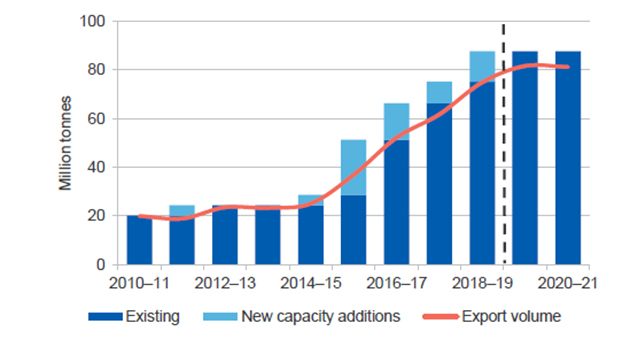

Здавалося б, де Австралія, а де Європа. Австралійський газ дуже далеко від європейських газових мереж. Але тим не менше, австралійський СПГ вже впливає на газовий ринок ЄС. Австралія стає світовим лідером з експорту СПГ. Реалізація ще двох проєктів СПГ – «Прелюдія» (Prelude) та «Іхтіс» (Ichthys) – дозволила збільшити експорт СПГ в 2019 році до рекордних 78 млн тонн, а в 2020 році, за прогнозами австралійського урядового офісу – до 81 млн тонн (див. рис. 4). Основні пункти призначення австралійського експорту залишаються в Азії – Японія (43%), Китай (35%) та Південна Корея.

Проте, потужний вплив СПГ з Австралії на світовий газовий ринок очевидний, якщо поглянути на стрімкі темпи нарощування його експорту в останні 5 років (див. рис. 5).

Рис. 5. Обсяги експорту СПГ з Австралії в 2010 -2019, 2020 (прогноз). Джерело: Australian Government/ Department of Industry, Innovation and Science

Тим часом, Росія намагається не тільки продовжувати будівництво геополітично мотивованих та економічно необґрунтованих проєктів газопроводів через Балтійське та Чорне море, а й ініціює нові – «Сила Сибіру-2». І навіть обвал нафтового ринку поки що не призвів до повної зупинки «відкатопроводів» Путіна «Північний потік-2» та другої нитки «Турецького потоку», хоча на тлі нафтового обвалу, пандемії коронавірусу та викликаних нею ринкових проблем, шанси на їх прискорене завершення виглядають усе більш примарними.

РФ продовжує мати на меті збільшити залежність ЄС від російського газу та зберегти монополію російських постачань на європейський ринок зі східного напрямку. Також Росія розвернула масштабну кампанію протидії американському скрапленому природному газу в Європі. Натомість пропонує європейцям свій СПГ, вироблений на газових родовищах заполярного Ямалу, де промислова діяльність з його видобутку супроводжується як серйозними ризиками для крихкої арктичної природи, так і додатковою неконтрольованою емісією метану з шарів вічної мерзлоти. Та й економіка виробництва СПГ в арктичних умовах та його експорту в Європу та Азію кульгає із-за високої собівартості. Його рентабельність забезпечується податковими пільгами, на відміну від конкурентних проєктів в США, Австралії чи Катарі.

Цікаво, що в той час, коли Європейська Комісія намагається не допускати збільшення залежності ЄС від російського газу, Росія значно збільшила поставки СПГ в країни-члени. В 2018 році за даними MacKinsey доля імпорту з Росії лише трубопроводного газу становила понад 39%. Також протягом першої половини 2019 року частина СПГ з Ямалу, який мав експортуватися на азіатські ринки, була розвантажена на європейських терміналах. Замисел Росії, в принципі, зрозумілий: взяти Євросоюз в газові «кліщі» трубопроводами «Північний потік» та «Турецький потік», зробити його залежним від своїх постачань, в тому числі й по СПГ, та водночас, протидіяти реалізації трубопровідних проєктів та СПГ-проєктів, що виводять на ринок ЄС неросійський газ. Звісно, можна заспокоїти себе тим, що в умовах профіциту та низьких цін, енергоресурси перестають бути зброєю. Але, очевидно, що Кремль продовжує жити інерцією уявлення про Росію як енергетичну наддержаву.

СПГ: КОРИГУВАННЯ ПРОГРАМ

В той час як коронавірус поширюється по всьому світу, більшість країн впроваджують обмежувальні заходи, що погіршує попит на енергетичні товари. СПГ має особливості, але не є винятком, і попит на СПГ також ситуативно зменшується. Достатньо подивитися на Регіон Східної Азії, країни якого наразі імпортують левову частку світових обсягів продукованого СПГ.

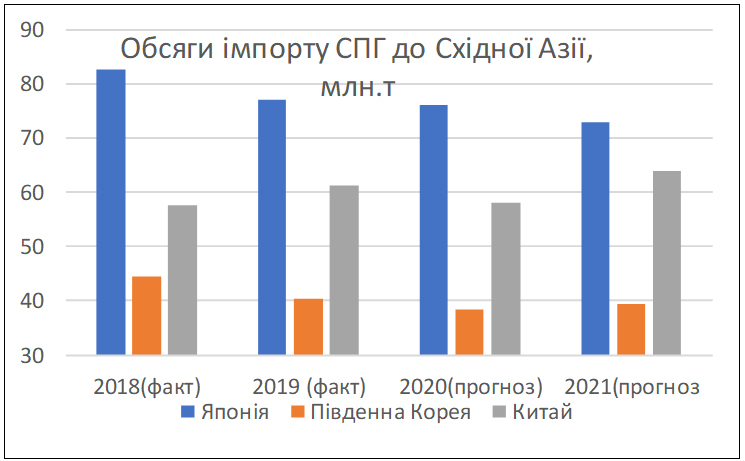

У 2019 році загальний імпорт СПГ трьома провідними азійськими споживачами – Китаєм, Японією та Південною Кореєю становив 179 млн тонн (або 240 млрд куб. м). Це 51% від 354 млн тонн (478 млрд куб. м), що імпортувались у всьому світі. За оцінками ICIS Heren в 2020 році обсяги імпорту СПГ в Китай впадуть до 58,1 млн тонн (- 5,2% ), в Японію – до 76,2 млн тонн (-1,1% ), в Південну Корею – до 38,5 млн тонн (- 4,7%). (див. рис. 6)

Отже утворюється надлишкова пропозиція та посилюється тиск на ключові цінові маркери як трубопровідного газу, так і СПГ. Більшість довгострокових поставок СПГ (60% імпорту до Китаю) мають ціноутворення, яке залежить від нафтових котирувань за попередні місяці.

Австралійські експортери, на яких припадає майже половина загального імпорту СПГ Китаєм, заявили, що вірусна пандемія мала обмежений вплив на їхню діяльність, враховуючи що вони мало представлені на спотових ринках. Аналогічну заяву зробив російський «Новатек», який також постачає Китаю СПГ з нафтовою індексацією. В той же час нафтова індексація створює невідповідність між очікуваними цінами при первісному підписанні контрактів та ринковим ціноутворенням на СПГ в період, коли починаються поставки. Розрив між спотовими і нафтозалежними цінами наразі збільшився через зростаючі пропозиції СПГ зі США, послаблення попиту, зокрема в Китаї, що призвело до зниження спотових цін, дестабілізації ринку СПГ.

Отже, в підсумку ці фактори будуть негативно впливати на довгострокові програми та проєкти виробництва та регазифікації СПГ по всьому світу. Не забарилась реакція провідних енергетичних компаній на падіння світових цін на нафту внаслідок надмірної пропозиції та падіння попиту від пандемії коронавірусу. Зокрема скорочуються їхні інвестиційні програми.

Але, незважаючи на малосприятливу поточну кон’юнктуру, Катар не збирається скорочувати свою програму розвитку видобутку та скраплення газу. За оцінкою Rystad Energy, Катар наростить потужності виробництва СПГ з поточних 77 млн тонн до 126 млн тонн у 2023 році. Найбільш імовірно, що Катар хоче повторити успіх Саудівської Аравії по вичавлюванню російської сировини на ринку нафти, тільки на ринку газовому.

ЄВРОПЕЙСЬКІ ТРАНСФОРМАЦІЇ

Європейська комісія, намагаючись посилити енергетичну безпеку після газових криз минулого десятиріччя, спричинених РФ, ще у 2014 р. розробила нову Стратегію енергетичної безпеки (SWD 2014 330 final), а також спеціальну Стратегію для скрапленого природного газу і газових сховищ. Відзначається, що до 2030 р. загальне споживання газу в ЄС, ймовірно, зменшиться, хоча у цьому виникають сумніви на тлі радикальних рішень найбільшої економіки ЄС – Німеччини – щодо закриття вугільної та атомної генерації. Через падіння видобування газу, зберігатиметься тенденція зростання залежності від імпорту, який за базовим сценарієм становитиме 73-79% від загального споживання газу в ЄС у 2030 році. Прийняття амбітного «Зеленого пакту для Європи» у грудні 2019-го може внести певні корективи в прогнози споживання газу в бік деякого його збільшення, оскільки газ — найбільш екологічний з усіх викопних видів палива.

Щоб мінімізувати можливі негативні наслідки для ЄС від зростання обсягів імпорту трубопровідного газу, в Брюсселі стали розглядати СПГ як головне джерело диверсифікації постачань газу, спеціально відзначаючи нові джерела і можливості його імпорту зі США, Катару та Східної Африки. Стратегія не передбачає імпорт російського скрапленого природного газу. Навпаки, задля зменшення залежності від РФ, було заплановано реалізувати низку інфраструктурних проєктів в т.ч. будівництво та реконструкція СПГ-терміналів або розміщення плавучих мобільних терміналів із зберігання та регазифікації в Польщі, країнах Балтії, Греції, Хорватії. СПГ-термінал в Польщі та FSRU в Литві вже в експлуатації.

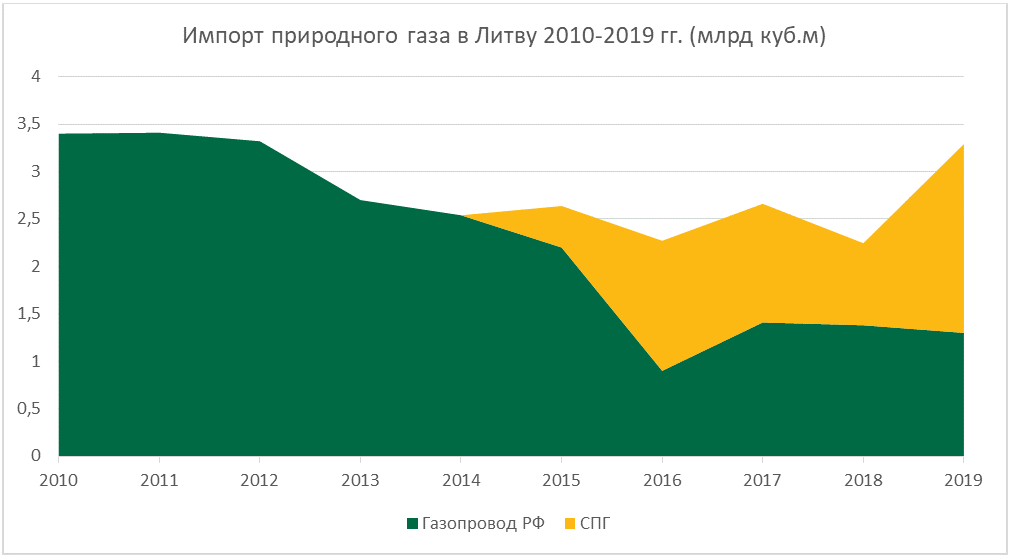

Рис. 7. Імпорт природного газу до Литви: СПГ замість трубопровідних постачань з РФ, 2010 – 2019 р.р. Джерело: eurasia.expert

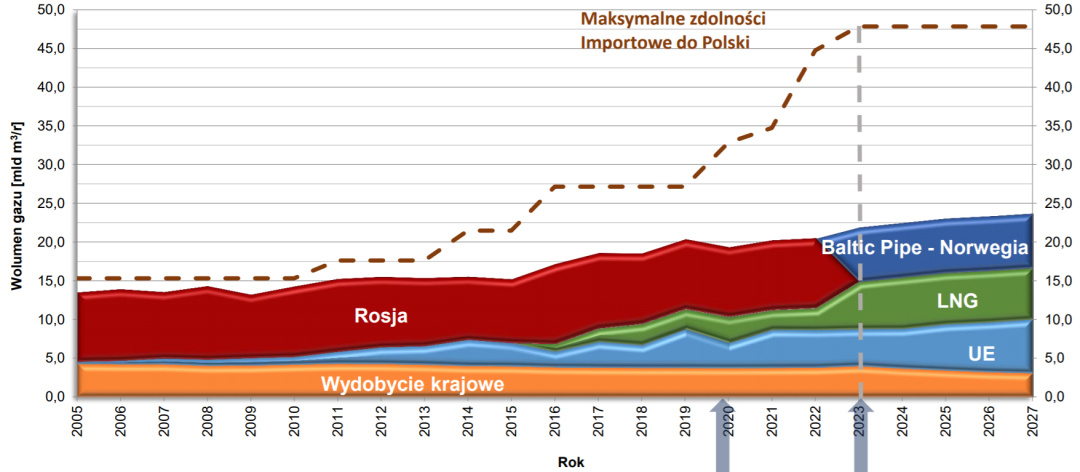

Рис. 8. Динаміка зміни співвідношення імпорту трубопровідного та скрапленого газу до Польщі, 2005 – 2027 р.р. Джерело: biznesalert.pl

На рис. 7 та 8 наочно видно на прикладах Литви та Польщі, як змінюється структура імпорту газу – більше СПГ, менше трубопровідного імпорту з Росії.

Потужність європейських терміналів СПГ порівнювана з можливостями імпорту по газопроводах. Важливим є приклад Німеччини. Ця країна є найбільшим в ЄС імпортером газу, зокрема російського газу. Починаючи з 2000-х років цей фактор, разом з особливо довірчими відносинами з Газпромом стали відчутно впливати на зовнішню політику німецьких канцлерів. Німеччина, на відміну від Франції, досі не має прямого доступу до світового ринку СПГ. Проте, зараз необхідність будівництва СПГ-терміналів визнана навіть у ФРН. Достатнього подивитись на Коаліційну угоду німецького уряду від 18 лютого 2018 року, яка містить спеціальний розділ щодо необхідності розвитку інфраструктури СПГ в Німеччині. Зрозуміло, що проросійське лобі в Німеччині продовжує робити спроби торпедувати імпорт СПГ зі США, проштовхуючи за будь-яку ціну завершення «Північного потоку-2». Ці спроби активізуються після завершення «доби Меркель» та трансформації німецького політичного ландшафту після виборів.

Взагалі в Європі в 2013-2018 роках збудовано (або збільшено потужності) 5 терміналів сумарно на 26,5 млрд куб. м, зокрема, в Італії, Литві, Франції, Польщі, на Мальті та в Греції. В 2021 р. завершується реалізація хорватського проєкту СПГ на острові Крк (2,6 млрд куб. м). Іспанія у 2021 р. добудує термінал Тенеріфе (1,3 млрд куб. м), а в 2022-му — Гран Канаріа (1,3 млрд куб. м). У квітні 2019-го року ухвалено рішення щодо розширення польського СПГ-терміналу в Свіноуйсце. В Німеччині оголошено проєкти терміналів Брунсбуттель потужністю 8 млрд куб. м на рік та Вільгельмсхафен – 10 млрд куб. м.

Посиленню інтересу в Європі до імпорту СПГ сприяло зниження цін внаслідок збільшення виробництва, переорієнтації потоків скрапленого природного газу з Азії, падіння нафтових цін та інших факторів.

Близько 75% газу в Європейському Союзі споживається на конкурентному ліквідному ринку. Реалізація стратегії посилення операційної сумісності та з’єднаності мереж дозволяє гнучко перенаправляти газ в регіони, що відчувають стрибки попиту або дефіцит пропозиції. Міжнародне енергетичне агентство прогнозує, що цілеспрямована реалізація проєктів будівництва інтерконекторів та повна імплементація європейських директив внутрішнього ринку газу можуть усунути вузькі місця. Це дозволить завершити створення повністю інтегрованого внутрішнього ринку газу з одночасним урізноманітненням джерел постачання та підвищенням рівня енергетичної безпеки.

Важливо, що Україна, яка має Угоду про асоціацію з ЄС, впроваджує європейське газове законодавство (знаходиться в одному правовому полі з ЄС) — також стає повноправною частиною інтегрованого газового ринку ЄС. Отримання доступу до ринку СПГ — альтернативного трубному газу, де домінують російські постачання, є особливо важливим для національної безпеки України. Певний позитивний поступ тут вже можна відзначити. В листопаді 2019-го експериментальна партія СПГ 90 млн куб. м для України надійшла зі США до польського терміналу в Свіноуйсце СПГ в регазифікованому вигляді. Далі СПГ в регазифікованому вигляді (90 млн куб. м) потрапив до ГТС України. Отже початок покладено. Підписання наприкінці 2019 року нових операторських технічних угод (interconnection agreements) між Оператором ГТС України та Газпромом, а також сусідніми європейськими операторами, дозволяє використовувати великі газотранспортні потужності, раніше заблоковані російською монополією, а також проводити операції обміну (Swap) обсягів газу. Підземні сховища газу в Україні добре вписуються в нову конфігурацію газового ринку на сході ЄС, що формується вже не просто трубопровідними постачаннями, але й СПГ.

Розвиток єдиного європейського газового ринку відкриває перспективні можливості доступу до світового ринку СПГ та отримання його у регазифікованому вигляді з СПГ-терміналів в Польщі, Литві, Греції, Туреччині, Хорватії.

Проєкти будівництва/реконструкції терміналів з прийому СПГ в ЄС отримали статус проєктів, що становлять спільний інтерес (PCI). Отже, мають право на фінансування з CEF – фонду ЄС в 30 мільярдів євро, який створено для підвищення енергетичної, транспортної та цифрової інфраструктури. В 2020 році CEF надає 979,6 млн євро для фінансування проєктів спільного інтересу, спрямованих на підвищення безпеки поставок, усунення ізольованих ринків, взаємодії газових мереж, досягнення цілей європейської Green Deal.

Один з найважливіших – термінал, який будується в Хорватії (острів Крк). Згідно з інформацією оператора проєкту LNG Croatia, будівельні роботи виконані на 60% готовності. Наразі LNG танкер "Golar Viking" проходить трансформацію за проєктом фінської компанії Wärtsilä у плавучу регазифікаційну установку (FSRU). В жовтні це судно має прибути до острова Крк. Після пусконаладочних робіт з 1 січня 2021 FSRU почне приймати СПГ та після регазифікації подавати газ в ГТС. І це додаткові можливості для України. Отже, вірус поки не вплинув на будівництво.

В свою чергу встановлення відносин з російським газовим монополістом на базі європейських газових правил сприяє більшій інтеграції європейського ринку, уможливлюючи вільні потоки газу, зменшуючи ринкові викривлення, які Газпром створював, зокрема, у п'яти державах-членах ЄС (Болгарія, Естонія, Латвія, Литва та Польща) та Україні, а в підсумку сприяє безпеці поставок газу в Центральній та Східній Європі.

Підсумовуючи, слід вказати, що глобальний вуглеводневий обвал може спричинити зміни у реалізації інфраструктурних СПГ-проєктів. Але наскільки значущими вони виявляться стане зрозуміло згодом, оскільки:

● вірусна пандемія має величезний вплив як на європейську, так і на світову економіку;

● наслідки, в тому числі на можливість впровадження запланованих нових потужностей з виробництва СПГ, будуть уточнюватись;

● прогнозується зменшення імпорту СПГ в Східну Азію, що посилює цінову різницю між цінами за довгостроковими контрактами і спотового ринку;

● проявляється тенденція зменшення капітальних інвестицій провідними гравцями світового ринку СПГ;

● заходи, які вживаються в ЄС для запобігання COVID-19 посилюють ризики для європейської економіки і, як наслідок, для реалізації інфраструктурних газових проєктів.

З метою швидкого подолання наслідків спалаху коронавірусу в ЄС започатковано інвестиційну ініціативу на 37 мільярдів євро, спрямовану на підтримку вразливих частин економіки. Що передбачає зміни у фінансуванні з європейських структурних та інвестиційних фондів. Зимовий економічний прогноз Комісії, представлений 13 лютого 2020 року, вже визначав коронавірус як ризик для європейської економіки.

ЗБЕРЕЖЕМО АРКТИКУ!

Австралійський газ уже створив ефект доміно на глобальному газовому ринку. Його поява на азійському ринку — в Китаї, Японії, Південній Кореї — не тільки зменшила ціну газу в Азійсько-Тихоокеанському регіоні, а й змусила Катар та США звернути більше уваги на європейський ринок, де домінував «Газпром», забезпечуючи разом з іншою російською державною компанією «Роснефть» левову частку доходів Росії. Нафтогазові доходи — одне з основних джерел, що фінансово живлять агресію Кремля проти України, її інтервенцію в Сирії, втручання у внутрішні справи Венесуели, Лівії, Центральноафриканської республіки, підривну діяльність проти Європейського Союзу та США зсередини, використовуючи різноманітних проксіз.

У грудні 2019-го Росія помпезно відкрила газопровід «Сила Сибіру», призначений для експорту газу в Китай зі східносибірських газоконденсатних родовищ. Але ці родовища ще не виведені на проєктну потужність. Всю необхідну інфраструктуру для їх розвитку буде збудовано не раніше 2025 р. та й то за умови, що «Газпром» буде спроможний це зробити в умовах обвалу його доходів. За 1 квартал 2020 року спостерігається двократне падіння його виручки. Газовий обвал спричиниться слідом за нафтовим, він ще попереду. А «енронізація» «Газпрому», тобто приховування збитків і викачування фінансових ресурсів з компанії, процес, який прискорюється на тлі невдачі з путінськими «потоками» на Чорномор’ї та на Балтиці й «силами» в Сибіру. Очевидно, що несприятливе для «Газпрому» середовище на європейських ринках збережеться – ціни вестимуть себе волатильно. Тому 5-6 наступних років – це вікно можливостей для експансії американського, австралійського та катарського газу. Тим більше, що, за даними «Reuters», постачання СПГ зазнають значно менших скорочень. На думку аналітиків однієї з провідних австралійських компаній енергетичного консалтингу EnergyQuest, коронавірус додає негараздів для ринку СПГ, але австралійський експорт поки що є стійким.

Чим більше неросійського скрапленого природного газу на світовому ринку, тим нижчі ціни, тим менші доходи російського агресивного режиму, на совісті якого життя 13 тис. українців, вбитих на Сході країни російськими інтервентами та їхніми проксіз, десятків тисяч громадян Сирії, загиблих під час жорстоких бомбардувань путінською авіацією сирійських міст, смерть 298 громадян різних країн, що були на борту літака рейсу МН17, знищеного ракетним ударом російського зенітно-ракетного комплексу у 2014 році, застосування бойової отруйної речовини в Солсбері.

Тому за обставин, коли на глобальному нафтовому і газовому ринках є надлишок пропозиції, виникає можливість, якою варто скористатись – купувати більше вуглеводнів з неросійських джерел, а російських газу і нафти – з неарктичних джерел. Хижацька розробка путінською клептократією арктичних родовищ не тільки порушує крихку природу Заполяр’я, але й загрожує неконтрольованими масовими викидами газу, провокуючи сценарій глобальної «метанової катастрофи». Європейському Союзу, Канаді та США було би доцільним ініціювати відмову від розробки арктичних родовищ нафти та газу – вуглеводневої сировини вистачає й так. Показово, що Верховний суд Норвегії починає розглядати позов проти розвідки вуглеводнів в Арктичній зоні, який був ініційований "Грінпіс" та іншими екологічними організаціями проти державної компанії “Equinor”. Цей судовий процес може послужити прецедентом, який потягне за собою аналогічні дії проти компаній з інших країн, що намагатимуться займатися нафто- та газовидобутком в Арктиці. Передусім, це стосується російських «Роснефти», «Газпромнефти» та «Газпрому».

Країни-порушники мають бути піддані санкціям – їхня нафта та газ мають зазнавати обмежень, чи вводитись мито на імпорт. Така заборона цілком обґрунтована на тлі відсутності дефіциту газу та наявності альтернатив у вигляді туркменського, катарського, австралійського, американського газу як у трубопровідному, так і у скрапленому вигляді. Саме через використання природного газу і зокрема, у вигляді СПГ, лежить шлях до «озеленення» енергетичної індустрії в перехідний період.